第11回:M&Aにおけるデューデリジェンスの重要性と実践方法

1. デューデリジェンスの概要

はい、ブログ記事の校正と修正案を作成します。

校正結果

全体的に構成が良く、内容も理解しやすい記事です。いくつか細かい点と、より読みやすくするための提案があります。

- 表現の統一: 「デューデリジェンス」と「DD」が混在している箇所があるので、どちらかに統一すると良いでしょう。

- 具体例の充実: 各チェック項目について、より具体的な事例を加えると読者の理解が深まります。

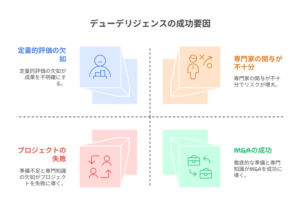

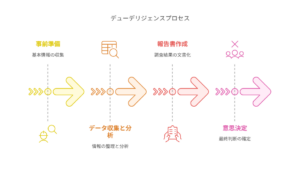

- 図表の活用: 図表は非常に有効ですが、それぞれの図表について簡単な説明文を加えると、さらに理解が促進されます。

- 専門用語の補足: PMIなど、M&Aに関する専門用語について、必要に応じて簡単な説明を加えると、読者層が広がります。

- 体言止め: 体言止めが多用されている箇所を、より丁寧な表現に修正。

修正後の記事案

M&Aを成功に導く!デューデリジェンスの重要性と実践ガイド

M&A(企業の合併・買収)は、企業にとって大きな転換点です。しかし、M&Aは成功すれば大きな成長をもたらす一方で、リスクも伴います。そのリスクを最小限に抑え、M&Aを成功に導くために不可欠なのが、デューデリジェンス(Due Diligence)です。

1. デューデリジェンスの概要

1.1 デューデリジェンスとは

デューデリジェンスとは、M&Aにおいて、買収対象企業の財務、法務、事業、人事・労務などのリスクを詳細に調査し、適正な企業価値を評価するプロセスです。このプロセスを通じて、買収後のリスクを最小限に抑え、適正な買収価格を決定し、統合後の事業運営を円滑に進めることが可能になります。

1.2 デューデリジェンスの目的

- 買収後のリスク軽減: 潜在的なリスクを事前に特定し、問題発生を未然に防ぎます。

- 例: 「買収対象企業の訴訟リスクを事前に把握し、M&A契約で責任範囲を明確にする。」

- 企業価値の適正評価: 適正な企業価値を算出し、過大評価や過小評価を防ぎます。

- 例: 「デューデリジェンスの結果、当初評価額100億円が90億円に修正され、適正な買収価格で交渉が成立。」

- 交渉条件の最適化: リスクを明確化することで、買収価格や契約条件を有利に交渉できます。

- 例: 「過去3年間の収益変動を分析し、価格調整条項を契約に盛り込む。」

- PMI(Post Merger Integration:買収後の統合プロセス)の円滑化: 買収後の統合をスムーズに進めるための基盤を整えます。

- 例: 「主要人材の継続雇用を確保し、買収後の離職率を5%未満に抑える。」

【図1】デューデリジェンス全体フロー (例)

2. デューデリジェンスの主要領域とチェックポイント

デューデリジェンスは、多岐にわたる領域を詳細に調査する必要があります。ここでは、主要な領域とそのチェックポイントを紹介します。

2.1 財務デューデリジェンス

- 目的: 企業の財務状況を分析し、収益性やキャッシュフローの健全性を評価します。

- チェック項目:

- 過去3〜5年分の財務諸表の精査

- 収益構造・コスト構造の分析

- キャッシュフローの健全性(例:フリーキャッシュフローが前年同期比でプラスかどうか)

- 定量的指標:

- 売上高成長率

- 営業利益率の推移

- 流動比率(短期の支払能力の評価)

2.2 法務デューデリジェンス

- 目的: 契約や法的リスクを確認し、M&A後の法務リスクを低減します。

- チェック項目:

- 主要契約書の確認(取引先・賃貸契約・知的財産権など)

- 訴訟リスクの洗い出し

- コンプライアンス状況の調査

- 具体例:

- 「未解決の訴訟がないか」

- 「知的財産の権利移転に問題がないか」

2.3 事業デューデリジェンス

- 目的: 市場環境や事業の成長性を評価し、将来の収益見通しを分析します。

- チェック項目:

- 市場環境・競争優位性の分析

- 主要顧客や仕入先との関係性の確認

- 事業計画の実現可能性(例:市場シェアの推移、競合分析)

- 定量的指標:

- 市場成長率

- 顧客の契約更新率

2.4 人事・労務デューデリジェンス

- 目的: 従業員の労働条件や労務リスクを把握し、PMIを円滑に進める準備を行います。

- チェック項目:

- 給与体系・福利厚生制度の確認

- 労働契約・社内規定の把握

- 主要人材の流出リスク(例:退職率、平均在籍年数)

- 具体例:

- 「管理職の離職リスクを分析し、経営の安定性を評価する」

【表1】デューデリジェンスのチェックリスト (主要領域別の詳細なチェックポイント)

| No. | 主要領域 | チェック項目 | 詳細説明 | 備考 |

|---|---|---|---|---|

| 1 | 財務デューデリジェンス | 過去3~5年分の財務諸表の精査 | 売上高、利益率、キャッシュフローの動向を分析し、収益性や資金繰りの健全性を評価する。 | 最新の会計データを使用すること |

| 2 | 法務デューデリジェンス | 主要契約書、登記情報、知的財産権の確認 | 取引契約、賃貸契約、ライセンス契約などを検証し、未解決の訴訟リスクやコンプライアンス状況を評価する。 | 必要書類の整備状況を確認 |

| 3 | 事業デューデリジェンス | 市場環境と競争優位性の分析 | 業界動向、競合状況、主要顧客・仕入先との関係性、将来の市場成長性を評価する。 | 業界レポートや市場データを参照 |

| 4 | 人事・労務デューデリジェンス | 従業員契約と労働条件の確認 | 従業員契約、給与体系、福利厚生制度、離職率、主要人材の継続意欲を評価する。 | 労働法遵守状況も確認 |

| 5 | その他リスクの評価 | 環境リスク、サプライチェーンリスクの検証 | 環境規制、サプライチェーンの安定性、その他の潜在的リスク要因を洗い出し、評価する。 | 必要に応じて追加項目を検討 |

3. デューデリジェンスの実施プロセス

3.1 ステップ1:事前準備

- 作業内容

- 買収対象企業の基本情報(沿革、組織構成、主要製品など)の収集

- 必要な専門家(弁護士、会計士、税理士など)の選定

- 実務ポイント

- 「初期段階でヒアリングシートを作成し、情報収集を体系化する」

3.2 ステップ2:データ収集と分析

- 作業内容

- 財務諸表、契約書、登記簿謄本などの収集

- 売上、利益、負債比率などの数値データを分析

【図2】デューデリジェンス進行フローチャート (例)

実務ポイント

「定期的な専門家ミーティングを設定し、進捗とリスク情報を共有する」

4. 成功事例と失敗事例

4.1 成功事例:IT企業のM&A

- 背景

- 企業規模:従業員250名、年間売上120億円

- 成功のポイント

- 「特許権・知的財産権を徹底確認し、評価額を30%向上」

- 「収益構造を詳細に分析し、買収価格の見直しを実施」

- 成果

- 統合後1年で売上が前年比12%増加

- 従業員満足度85%を維持

4.2 失敗事例:小売業のM&A

- 背景

- 企業規模:従業員80名、年間売上15億円

- 問題点

- 「在庫管理の不備により、資産評価が過大となっていた」

- 「法務面で未確認の事項が後に訴訟リスクとして発生」

- 結果

- 経営難に陥り、一部事業売却・解散に追い込まれた

| 比較項目 | 成功事例 | 失敗事例 |

|---|---|---|

| 企業文化の統合 | ・統合前に企業文化の違いを詳細に分析 ・研修やワークショップを実施し、全従業員で価値観を共有 ・従業員満足度90%以上、定着率95%以上を達成 |

・文化の違いが十分に把握されず、従業員間に混乱が発生 ・従業員満足度が50%以下、離職率が大幅に上昇 |

| 経営戦略の明確化 | ・PMI計画に基づいた明確な統合戦略を策定 ・定期的なレビュー会議で戦略の実行状況をチェック ・統合後1年で売上が前年比10~12%増加 |

・統合後のビジョンが不明確で、取引先や従業員の信頼が低下 ・主要取引先の離脱により、売上が30%減少 |

| 資金調達と企業価値評価 | ・複数の評価手法(DCF法、類似業種比準方式等)を併用し、適正な企業価値を算出 ・十分な銀行融資および外部投資家の支援を確保 |

・過大評価により資金調達が困難になり、計画が中断 ・結果として、買収条件が不利となり、投資家の信頼を失った |

| PMI(統合プロセス) | ・統合前に詳細なPMI計画を策定し、フェーズごとのKPIを設定 ・統合後、定期的なモニタリングで従業員満足度80%以上、離職率5%未満を維持 |

・統合プロセスが不十分で、企業文化や業務が混乱 ・従業員の不満が高まり、組織全体のパフォーマンスが低下 |

5. まとめ

- デューデリジェンスの目的: リスクの最小化と適正な企業評価

- チェックすべき領域: 財務・法務・事業・人事の各分野

- 成功のポイント: 事前準備の徹底、適切な専門家の起用、定量的な評価指標の活用

補足事項

- デューデリジェンスは、M&Aの規模や業種によって重点的に調査すべき項目が異なります。

- 専門家と連携し、多角的な視点からリスクを評価することが重要です。

- M&A後も統合プロセスを怠らずに、企業文化の融合や業務の効率化を図ることで、M&Aの成功率をさらに高めることができます。

本記事を参考に、デューデリジェンスを適切に実施し、M&Aの成功につなげてください。